美联储主席大热门发声:支持9月降息25基点

当地时间周四,美联储理事、下任美联储主席的热门人选之一克里斯托弗·沃勒进一步呼吁降低美国短期借贷成本,称他将支持下个月降息,并在未来三至六个月内进一步降息,以防止就业市场崩溃。

“根据我目前了解的情况,我支持”在即将于9月16-17日举行的联邦公开市场委员会(FOMC)会议上降息25个基点。”沃勒在准备向迈阿密经济俱乐部(Economic Club of Miami)发表的讲话中表示。

“有迹象表明劳动力市场正在走弱,但我担心情况可能会进一步恶化,而且恶化速度可能相当快。我认为,重要的是,FOMC不要等到这种恶化发生才行动,以免在制定适当货币政策时面临行动滞后的风险。”

沃勒表示,他认为下个月不需要进行比以往更大幅度的降息,但他表示,如果劳工部下周五发布的8月就业报告显示经济大幅走弱,且通胀仍然受到良好控制,他的观点可能会改变。

不过,他表示,“现在是放松货币政策并转向更中性立场的时候了”,根据美联储政策制定者的估计,沃勒将中性利率定义为比当前4.25%-4.50%的政策利率区间低1.25至1.50个百分点。

“我认为政策尚未大幅落后于形势,但表明我不打算让这种情况发生的一种方式,就是探讨我们在9月之后的行动方向。就我目前来看,我预计在接下来的3到6个月内会进一步降息,而降息的步伐将取决于即将公布的数据。”沃勒表示。

“熊”出没!全球国债市场拉响警报信号

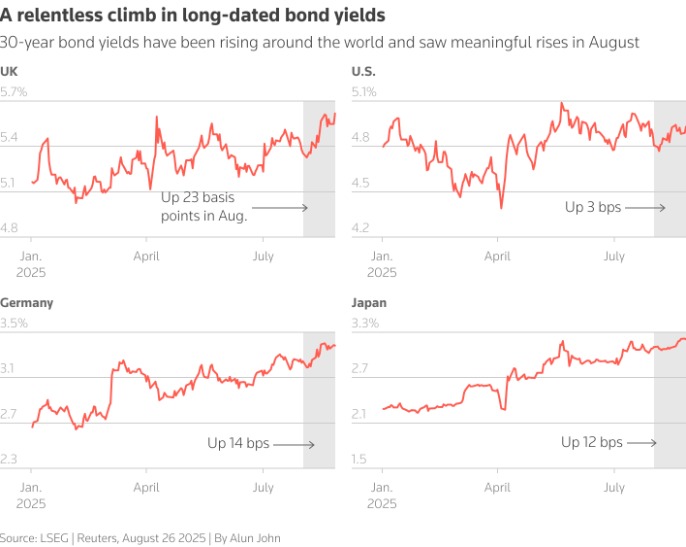

随着德债、法债、英债、日债在8月无一例外全部大幅走软,全球主要国债市场在这个夏天无疑正拉响刺耳的警报信号。而不难预见,在9月新一轮的长债标售潮即将席卷之际,全球债市的波动性很可能将进一步加剧——这料将给本已艰难的一年平添更多压力。

行情数据显示,德国和法国30年期国债收益率在8月均升至了2011年以来的最高水平,日本30年期国债收益率则创下了历史新高,英国长期债券收益率也正朝着自去年12月以来最大的月度涨幅迈进。债券收益率与价格反向。

上述长债收益率的迅速飙升,无疑正令各国政府头疼不已——它们当前正面临着更高的支出需求和本已沉重的债务偿还成本,而与此同时,它们还准备发行更多债券。

从债市的基本面来看,法国的政治不确定性及对美联储独立性的担忧,都是令投资者眼下保持警惕的因素;日本央行则预计将再次加息,而包括美国和英国在内的其他主要经济体,也依然面临着顽固通胀——这通常会对收益率形成上行压力。

金融市场回顾

周四,美元指数震荡下跌,盘中因美国GDP和初请数据好于预期而有所反弹,但最终仍收跌0.29%,报97.859。美债收益率涨跌不一,基准的10年期美债收益率收报4.209%,2年期美债收益率收报3.637%。

随着市场继续评估美联储独立性面临的威胁,并等待关键的通胀数据出炉,现货黄金连续第三个交易日走高,尾盘一度站上3420美元关口,最终收涨0.58%,收报3417.08美元/盎司,创五周新高;现货白银收涨1.18%,报39.05美元/盎司。

由于俄乌领导人几乎无望会晤,打击了对两国和平进程的希望,国际原油盘中逆转跌势,实现周线两连阳。WTI原油收复64美元关口,最终收涨0.69%,报64.09美元/桶;布伦特原油最终收涨0.68%,报67.62美元/桶。

美股三大指数集体收涨,道指收涨0.16%、标普500指数涨0.3%,纳指涨0.5%。英伟达(NVDA.O)跌0.8%,谷歌(GOOG.O)涨2%。纳斯达克中国金龙指数收涨0.14%,小鹏汽车(XPEV.N)跌超3%,阿里巴巴(BABA.N)跌2%,携程(TCOM.O)绩后涨14.9%。

欧洲主要股指涨跌不一,德国DAX30指数收跌0.03%;英国富时100指数收跌0.42%;欧洲斯托克50指数收涨0.07%。

港股低开低走,早盘延续回调走势,午后沽压再度加重快速下行。恒指低开171点报25030点,随后迅速跌穿两万五关口,一度最多挫299点低见24902点,此后在两万五关口拉锯。午后沽压加重,但临近尾盘跌幅有所收窄。截至收盘,恒指收跌0.81%;科指收跌0.94%,恒指大市成交额大幅放大至3914.8亿元。